מה זה בעצם אינפלציה?

אתם שומעים על עלייה באינפלציה, ובצדק.

כשהיינו ילדים היינו נכנסים למכולת ובידינו שקל, היה לנו מבחר של ממתקים לקנות, היום עם שקל לא ניתן לקנות דבר!

במילה אחת קוראים לזה אינפלציה – קצב עליית מחירים.

אינפלציה, נמדדת באחוזים, היא בעצם המדד לשווי מוצרי השוק בכל תחום בחיים

תחבורה, אוכל, רכב, ועוד. תפקיד הבסיסי של בנקים במדינות העולם הוא לנהל את שיעור האינפלציה ולשמור עליו, באמצעות שליטה בהדפסת הכסף והלוואות.

אם המחירים עולים, המשמעות היא ירידה בערך הכסף, כלומר כוח הקנייה של המטבע יורד, וכך התמורה שמקבלים עבור ערך המטבע פוחתת.

המצב ההפוך לאינפלציה הוא דפלציה, כאשר יש ירידת מחירים מתמשכת. מושג נוסף שצריך להכיר הוא היפר אינפלציה, שבו שיעור האינפלציה גדל בצורה מהירה ומתמשכת ולא מגיע לאיזון.

מדד המחירים לצרכן עלה בחודש האחרון ב-1.1% והביא את האינפלציה לרמה של 5.2%, הרבה מעל ציפיות השוק, נכון שביחס לעולם אנחנו עדיין במספרים נמוכים, אך עדיין אנחנו נמצאים במצב מאתגר במיוחד את משקי הבית בישראל.

הכלי היחיד שיש לבנק ישראל להשתמש נגד זה, זה בעצם להעלות את הריבית ולקוות שזה ירגיע את האינפלציה, הבעיה הרצינית שיש חלק גדול באינפלציה שריבית בנק ישראל לא משפיעה עליהם גם לא בעקיפין כמו המלחמה באוקראינה, מחירי הנפט והסחורות שמחירם עולה, ועליית הריבית לא מקררת את המחירים.

מחירי השכירות

המצב בו אנו נמצאים רוכשים שקנו דירות להשקעה ולקחו כנגד משכנתאות, כעת סכום המשכנתא עולה, וכדי לפצות את עצמם מגלגלים את העלייה על השוכרים, מה ששוב מייקר את מחירי השכירות.

לפי הנתונים שפורסמו מדד מחירי השכירות עלה ב-0.6% בממוצע בלבד בחודש יולי, אך עבור דירות במדגם שבהן הייתה תחלופת שוכר (4% מהשוכרים) – המחיר זינק ב-7%, עבור 10% מהשוכרים אשר חידשו חוזה, נרשמה עלייה של כ-3.5% ועבור 86% מהשוכרים שנדגמו, שמצויים תחת חוזה קיים, לא חלה כלל התייקרות כמובן.

מחירי הדיור

גם שוק הדיור לא מתקרר, כשמחירי הדיור עלו ב-2% בחודש ומשלימים עליה שנתית של כ-18% מספרים גבוהים ללא ספק, למרות שכיום הנתונים מראים על ירידה בחודש יוני של 12% ברכישות דירות ביחס לשנה שעברה, היקף המשכנתאות שנלקחו בחודש יולי פחות 15% ביחס לתקופה הקודמת, וירידה של 12% בהשוואה לשנה הקודמת, חשוב להבין שחלק גדול מהיקף המשכנתאות מושפע עדיין מעסקאות שנעשה עוד בתחילת השנה, ולאור הירידה בביקוש לדירות חדשות אנו מצפים כי בחודשים הקרובים היקף המשכנתאות תמשיך במגמה כלפי מטה, האם זה מראה על התקררות בנדל"ן? כנראה שכן. האם זה מצביע על ירידת מחירים? לעת עתה, אנו לא מזהים ירידה ממשית במחירי הדיור, אך עצם ההאטה הנוכחית שבמידה ותתמשך יתכן מאוד שנראה עצירה חדה בעליית המחירים, ואף יתכן ירידה קלה במחירי הדיור בישראל.

מדד תשומות הבנייה

מדד מחירי תשומות הבנייה למגורים עלה ב-0.5% בחודש יולי 2022, וב-12 החודשים האחרונים (יולי 2022 לעומת יולי 2021) עלה מדד מחירי תשומות הבנייה למגורים בשיעור של 6.8% – מה שצפוי להוביל לעליות מחירים נוספות בהמשך. מדד תשומות הבנייה הינו מוצמד לכל רוכש דירה מקבלן ובעצם גורם לשינויים במחיר הדירה, לדוגמא: אם יתרת התשלומים שלכם לקבלן עומדת על 1,000,000 שקל, ומדד תשומות הבניה עלה ממועד ההצמדה ועד למועד התשלום ב-1%, יהיה עליכם לשלם לקבלן סכום נוסף של 10,000 שקל בעבור ההצמדה.

ריבית בנק ישראל

בדצמבר 2020 ביטל בנק ישראל את מגבלת ה-1/3 על ריבית הפריים ואיפשר לרוכש הדירות להצמיד עד 2/3 מהמשכנתא לפריים, שעד אז הייתה נחשבת לריבית הנמוכה ביותר והיציבה ביותר לאורך זמן, רבים ראו בכך סימן לזה שהריבית במשק תישאר נמוכה, וניצלו את ההזדמנות להנות מהריבית הנמוכה והתבססו יותר על ריבית הפריים, אפשר להבין את ההפתעה של כל אותם רוכשים כשבתחילת 2022 החל בנק ישראל במהלך של העלאות ריבית אגרסיביות, שאנחנו נמצאים בשיאו הוועדה המוניטארית בבנק ישראל, בראשות הנגיד פרופ' אמיר ירון, החליטה ב-22 באוגוסט על העלאה רביעית ברציפות של הריבית הבסיסית במשק. עליית הריבית הינה חדה מאוד על רקע עליית המדד, והעלייה של 1.75% מה שמביא את ריבית הפריים כיום ל3.5% זינוק שלא נראה בישראל 20 שנה! התחזיות מדברות כי בנק ישראל ימשיך להעלות את הריבית עד לגובה של 4.5% לפחות, ובוודאי שכל עוד ולא נראה התמתנות באינפלציה בנק ישראל ימשיך להשתמש בכלי הזה כדי להלחם בו, בנק ישראל מצפה שהעלאת הריבית הבסיסית בישראל תמתן בחודשים הקרובים ולו במעט את הצריכה במשק ולקרר את שוק הנדל"ן, מה שצפוי לבלום את גל ההתייקרויות לפחות חלקית. בשלוש ההעלאות הראשונות – לאחר שלוש שנים וחצי שבהן הריבית בישראל שמרה על רגיעה – הפתיע בנק ישראל בהעלאה פחות מתונה משנצפה במערכת הכלכלית וזו עלתה כבר משיעור השפל של 0.1% באפריל ל-1.25% ביולי בכך זינקה ריבית הפריים מ-1.6% ל-2.75%.

עכשיו נהפוך לכם את הכל למספרים:

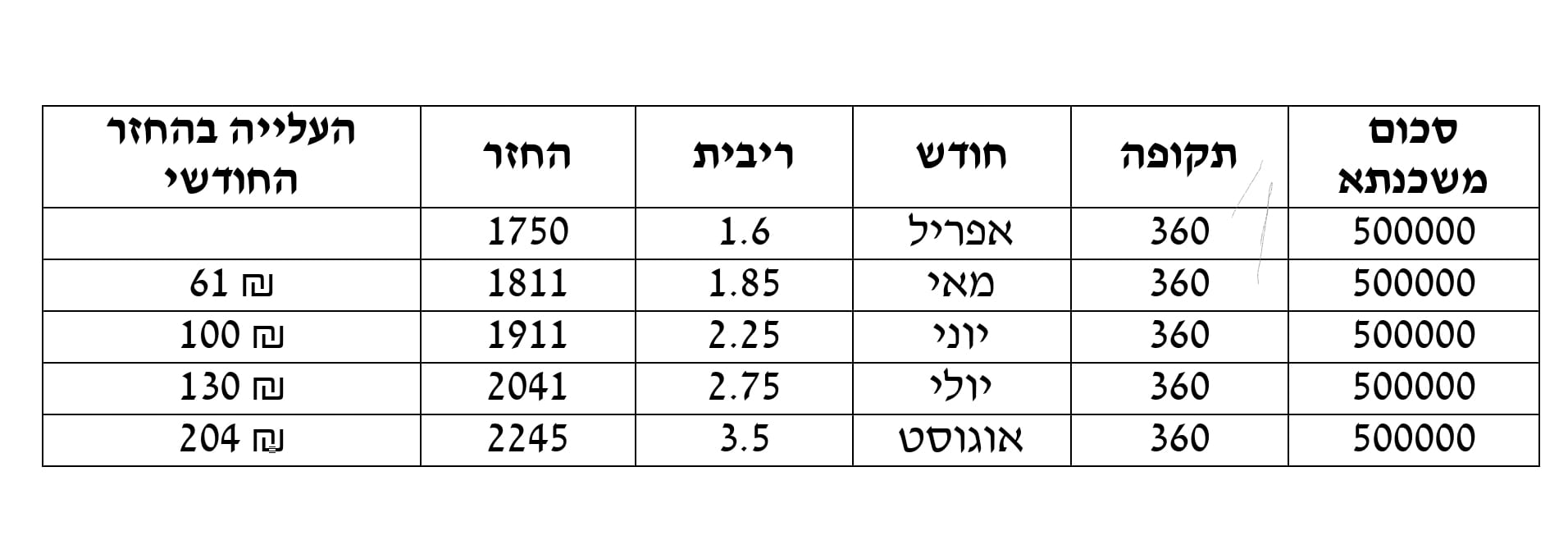

נניח והיה לכם במשכנתא 500 א' במסלול הפריים, הייתם משלמים על הרכיב הזה כל חודש 1750 ₪. החל מחודש 4/22 בנק ישראל העלה את הריבית בהדרגתיות מה שייקר לכם את המשכנתא באופן משמעותית – ולהלן הטבלה:

כלומר שמחודש אפריל עד היום המשכנתא שלכם התייקרה ב500 ₪ , הנתונים האלו הינם רק מסלול הפריים ובסכום של 500.000 א' במידה ויש לכם יותר אז כמובן שהפערים יהיו גדולים יותר.

ועכשיו ננסה להבין מדוע ריבית בנק ישראל עולה אבל הכסף שיושב לנו בבנק לא נותנת לנו שום תשואה. לפי נתוני בנק ישראל שוכב בחשבונות העו"ש בבנקים סכומים של מעל 700 מיליארד שקל! כסף של אזרחים שיושב בבנק, כסף שנשחק בעקבות אינפלציה, ועל הסכומים האלו לקוח מקבל ריבית על הפלוס שלו הממוצע עומד על 0.1% לכל היותר. על פיקדונות ארוכי טווח מדובר בסכומים קצת יותר גבוהים אך ממש לא סכומים שמפצים אותנו על עליית הריבית במשק, לכן מומלץ מאוד למי ששוכב כסף בבנק לכו תבדקו כמה תקבלו ריבית על הפיקדונות שלכם ואל תהססו לעשות מו"מ עיקש על זה, כיום ישנם אופציות רחבות יותר.

רפורמת בנק ישראל

ואי אפשר לסיים מבלי לנגוע ברפורמה החדשה שבנק ישראל יוצא איתה בסוף החודש הנוכחי, ומכריז בעצם על מהפכה בתחום המשכנתאות:

- על הבנק להציג 3 סלים שונים ללקוח – כלומר 3 תמהילים שונים, מהם הלקוח אמור לבחור אחד מהם.

- בנק ישראל דורש מהבנקים להציג ללקוחות גם את הריבית הכוללת הצפויה לאורך כל חיי המשכנתא, סך התשלומים הצפוי וכן התשלום החודשי הגבוה ביותר שעלול להיות להם. כדי שהבנקים לא ישחקו עם התחזיות, בנק ישראל החליט להתערב גם בזה, ודרש שהנתונים עליהם הם יתבססו הללו יהיו זהים בין הבנקים ויהיו על פי תחזיות בנק ישראל.

האם כל זה יעשה סדר ללקוח? כנראה שלא, כמאמר הפתגם 'מרוב עצים לא רואים את היער'.

בנוסף לכל זה, הולך וצומח שוק אשראי חוץ־בנקאי בתחום המשכנתאות, שעליו רפורמת המסלולים כמובן לא חלה, אמנם הבנקים שולטים עדיין בשוק המשכנתאות, אך קצב הצמיחה של האשראי החוץ־בנקאי הולך וגדל בחדות, במערכת הבנקאית מעריכים שכיום 15% מהמשכנתאות החדשות שניתנות מדי חודש כבר מגיעות מהשוק החוץ־בנקאי, אם כמשכנתא, אם כמשכנתא הפוכה ואם כהלוואה להשלמת הון עצמי. המשך התעצמות השוק החוץ־בנקאי ללא החלת רפורמת המסלולים עליו יגביל גם כן במידה מסוימת את יכולת הרפורמה לבצע שינוי בשוק

שוק החוץ בנקאי מביא איתו מנעד עצום של פתרונות של שעבוד נכס קיים עד 90 אחוז מימון ופריסה מקסימלית של 40 שנה, גם לבעלי יותר מ3 נכסים.

אנו יודעים לייצר פתרונות לכל סוגי המימון גם למסורבי אשראי וכדו'.

הכותב הינו מישאל חדד – מומחה למשכנתאות, חבר בהתאחדות יועצי המשכנתאות, בעל חברת M H משכנתאות ופיננסים.

תגובה אחת

יפה מאוד